Entre février et septembre 2020, selon la Banque de France, l’endettement brut des entreprises non financières a augmenté de 174,5 Md€ en France, dont 120,7 Md€ de prêts garantis par l’État (PGE). Ce chiffre de 174,5 Md€, qui représente un peu plus de 7 points du PIB de 2019, s’ajoute aux 73,5 points de PIB de dette déjà affiché par les entreprises françaises avant la crise (voir HCSF, 2020). Le PGE a beau être un prêt flexible – les entreprises peuvent le rééchelonner jusqu’à 5 ans pour des taux d’intérêt réduits – il n’en constitue pas moins une dette que les entreprises devront un jour rembourser. Il leur faudra alors, peut-être, sacrifier des investissements afin de sécuriser ces remboursements : la littérature économique (voir par exemple Kalemli-Özcan, Laeven et Moreno, 2020) souligne qu’un excès d’endettement tend à limiter l’investissement, et donc la croissance future des entreprises. Certaines ne survivront pas : selon Cros, Epaulard et Martin (2020), le taux d’endettement d’une entreprise est un déterminant majeur, à côté de sa productivité, pour prédire sa défaillance future.

Schumpeter contre le PGE ?

Dans une perspective schumpétérienne brutale de « destruction créatrice », la crise du Covid-19 pourrait régénérer le tissu productif français en faisant disparaître les entreprises les moins productives, libérant du capital et du travail pour faire prospérer des entreprises plus innovantes et productives. Contrairement à une idée reçue, le processus de destruction créatrice fonctionne plutôt bien en temps normal en France (Ben Hassine, Le Grand et Mathieu, 2019 ; David, Faquet et Rachiq, 2020).

Toutefois, la crise du Covid-19 frappe les entreprises de manière indifférenciée. Dès le mois de juin 2020, l’OFCE a alerté sur le risque qu’une proportion anormale d’entreprises très productives puisse basculer dans l’insolvabilité du fait de la crise. De manière générale, les économistes ont validé le choix de nombreux pays européens dont la France de soutenir les entreprises en fonction des fermetures administratives et des pertes de chiffre d’affaires, sans conditionner ces aides à leur situation financière pré-crise. Inévitablement, des entreprises non viables ont été protégées durant l’année 2020. Ont-elles été sur-protégées ?

Une zombification pas avérée

L’OCDE qualifie de zombie (ou plutôt zombi en Français, voire zonbi en créole) une entreprise d’au moins dix ans d’âge dont les résultats annuels ne permettent pas de financer les intérêts sur sa dette, de sorte que son endettement augmente inexorablement. Ces entreprises n’ont pas les moyens d’investir dans leur outil de production, sans parler de la R&D ; elles vivotent et deviennent des boulets pour la croissance. Le surcroît d’endettement légué par la crise ne risque-t-il pas de grossir les rangs des zombis en France, alors que, selon l’OCDE, leur nombre était relativement faible avant la crise, en comparaison internationale ? Les soutiens publics – fonds de solidarité, activité partielle notamment – ne vont-ils pas simplement masquer la non-viabilité de ces entreprises pendant un temps, sans résoudre leur problème de fond ?

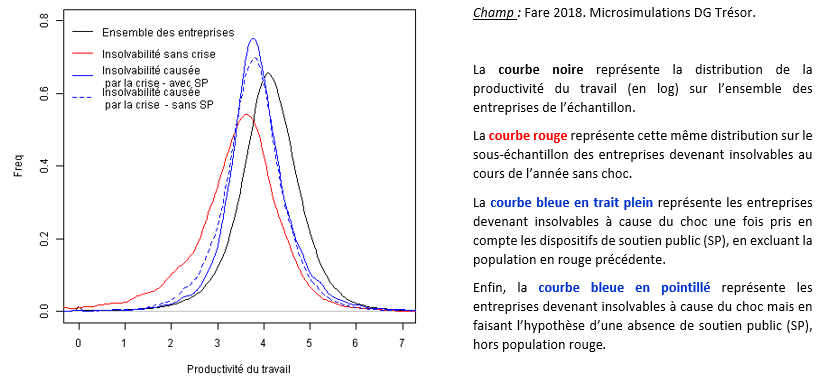

Les simulations réalisées par la direction générale du Trésor (voir encadré) ne valident pas cette crainte. En tenant compte à la fois du recul de l’activité par secteur durant l’année 2020 et des principaux dispositifs de soutien public pour plus de 700 000 entreprises employant des salariés et viables avant le déclenchement de la crise, on constate que l’endettement accumulé du fait de la crise décale légèrement vers la droite la distribution des entreprises à risque d’insolvabilité : les entreprises en difficulté à l’issue de la crise (courbe bleue ci-dessous) sont en moyenne légèrement plus productives que s’il n’y avait pas eu de crise (courbe rouge). Cependant ces entreprises fragilisées par la crise restent nettement moins productives que l’ensemble des entreprises examinées (courbe noire) : les entreprises les moins productives sont bien les plus à risque. Enfin, les dispositifs d’aide publique (fonds de solidarité, activité partielle), s’ils réduisent bien le nombre d’entreprises fragilisées, n’en modifient pas la distribution en termes de productivité : la courbe continue bleue (avec soutien) est très proche de la courbe pointillée bleue (sans soutien).

Résultat des simulations : distribution de la productivité du travail

Lecture : chaque courbe représente la distribution de la productivité au sein d’un échantillon d’entreprise.

Source : DG Trésor

Ces simulations confirment le diagnostic de Bach et al. (2020) pour l’Institut des politiques publiques, selon qui la crise du Covid-19 a frappé plus durement des entreprises relativement peu productives, avec un effet sectoriel marqué (hôtellerie-restauration, transports, culture,…). Elle a aussi touché, en moins grand nombre, des entreprises plus productives qui, en temps normal, n’auraient pas dû être confrontées à un problème d’insolvabilité. Si les entreprises relativement peu productives sont aussi celles qui ont été les plus soutenues, c’est parce qu’elles ont été davantage frappées par la crise et non en raison d’un biais des aides publiques en leur faveur : les aides ont permis de réduire très fortement le nombre d’entreprises à risque d’insolvabilité, sans sélectionner les plus productives ni les moins productives.

Selon Cros, Epaulard et Martin pour le Conseil d’analyse économique, les défaillances d’entreprises ont fortement reculé en 2020 par rapport à 2019, mais au sein des entreprises défaillantes, les mêmes facteurs (essentiellement productivité et endettement) expliquent les défaillances en 2020 comme en 2019. Ceci confirme la neutralité des dispositifs de soutien déployés en 2020, la « zombification » de l’économie n’étant pas avérée.

L’année de tous les dangers

L’endettement des entreprises françaises en fin d’année 2020 est difficile à interpréter pour quatre raisons. La première est que, s’il était élevé et croissant en pourcentage du PIB avant la crise, ce n’était pas nécessairement le cas en pourcentage du bilan des entreprises, particulièrement pour ce qui est des PME : la hausse de la dette s’était en effet accompagnée d’une hausse parallèle des fonds propres des entreprises (voir HCSF, 2020). La deuxième raison est que les entreprises ont, depuis le début de la crise, accumulé une trésorerie presque équivalente à leur surcroît d’endettement ; au niveau agrégé, leur endettement net n’a donc que très peu augmenté. La troisième raison est que les entreprises se sont aussi endettées auprès de l’État et de la sécurité sociale. A la mi-novembre 2020, près de 23 Md€ de cotisations sociales restaient dues par les entreprises françaises, selon le Comité de suivi des aides aux entreprises. La dernière raison, enfin, est la grande hétérogénéité des entreprises, même au sein d’un même secteur : les entreprises qui ont accumulé de la trésorerie ne sont pas nécessairement les mêmes que celles qui ont accumulé des dettes.

Comment éviter une zombification des entreprises françaises ? Les travaux existants sur le sujet identifient deux facteurs clés : les procédures de restructuration et la santé des banques.

- Des procédures de restructuration efficaces : Jordà et al. (2020) comme l’OCDE (2017) considèrent la rapidité et l’efficacité des procédures de restructuration comme un élément clé pour éviter la « zombification ». En particulier, les procédures préventives sont vivement encouragées. Dans le cas français, Epaulard et Zapha (2020), montrent que, pour deux entreprises similaires, la procédure de sauvegarde (avant cessation de paiements) produit de bien meilleurs résultats que le redressement judiciaire. La transposition en cours de la directive européenne sur les restructurations et l’insolvabilité fournit une occasion de renforcer le dispositif en raccourcissant la procédure de sauvegarde, en développant les systèmes d’alerte précoce et les procédures confidentielles (conciliation, mandat ad hoc), en mettant à disposition une information statistique fiable sur les taux de survie et, enfin, en facilitant l’adoption de plans de restructuration des dettes avec un rôle accru des créanciers par rapport aux actionnaires et des règles de vote incitatives.

- Des banques en bonne santé : depuis l’étude de la crise japonaise dans les années 1990 (Caballero, Hoshi et Kashyap, 2008), les économistes considèrent que des banques bien capitalisées ont moins tendance que d’autres à maintenir des lignes de crédit à des entreprises non viables car elles peuvent provisionner les prêts non performants sans risquer d’apparaître sous-capitalisées. De ce point de vue, il faut se féliciter de l’effort de recapitalisation des banques françaises depuis la crise de 2008 : le ratio de fonds propres CET1 des principales banques françaises est passé de 6% en moyenne en 2008 à 14% en 2019 (HCSF, 2020). Le déploiement du PGE soulève néanmoins la question de la sélectivité des prêts : distribué largement, ce crédit ne risque-t-il pas de maintenir artificiellement en vie des entreprises peu productives, ce qui ralentirait la reprise après la crise en bloquant la réallocation des facteurs de production vers des entreprises plus productives ? Pour Schivardi, Sette et Tabellini (2020), l’idée selon laquelle soutenir des entreprises fragiles se ferait au détriment d’entreprises dynamiques ne tient pas. En effet, la crise a pour effet simultané d’augmenter la part d’entreprises fragiles et de réduire la croissance des entreprises solides, sans qu’il y ait nécessairement de lien de causalité entre le premier phénomène et le second. Par ailleurs, il est encore trop tôt pour juger quelles entreprises sont prometteuses. Enfin, il ne faut pas surestimer la capacité de l’économie à réallouer les facteurs de production en pleine crise économique et même en sortie de crise, comme le rappelle Patrick Artus (2020).

Que retenir de tout cela ? D’abord, qu’un effort est souhaitable pour favoriser les procédures de restructuration préventives, confidentielles ou publiques, encore trop peu utilisées en France. Ensuite, que la capitalisation des banques est un bien précieux qu’il faut protéger, notamment en limitant la distribution de bonus et de dividendes, comme l’a de nouveau recommandé la Banque centrale européenne le 15 décembre 2020. Enfin, que l’argument schumpétérien devra, encore pour plusieurs mois, passer au second plan par rapport à la nécessité de limiter les liquidations pour préserver le tissu productif et les compétences, car l’incertitude va demeurer quant à l’impact durable de la crise sur les modèles d’affaires. Les entreprises vont devoir se saisir des possibilités offertes de rééchelonner les PGE, d’ouvrir leur capital à de nouveaux investisseurs (en particulier via les fonds labellisés Relance) et de renforcer leur bilans avec les futurs prêts participatifs.

Méthode de simulation DG Trésor (décembre 2020)

Les simulations présentées ci-dessus partent des derniers bilans connus (Fare 2018) de 728 706 entreprises françaises employant des salariés, auxquels on applique des chocs sectoriels de perte de chiffre d’affaires calés sur les données de l’Insee (17 secteurs parmi lesquels commerce, hébergement-restauration, transport) : comptes nationaux trimestriels pour les trois premiers trimestres 2020 puis, pour le dernier trimestre, les estimations du point de conjoncture de l’Insee du 17 novembre 2020, qui intègrent donc la détérioration de la situation économique liée au second confinement.

Les charges d’exploitation identifiées comme variables (approvisionnements) s’adaptent au choc, avec un certain décalage temporel dont le calibrage évolue au cours de l’année 2020, tandis que les charges identifiées comme fixes (notamment les salaires et charges, les impôts et les loyers) restent constantes.

Le dispositif d’activité partielle est supposé couvrir la masse salariale dans une proportion équivalente à la perte d’activité : il n’est donc pas supposé de rétention de main d’œuvre. Pour le fonds de solidarité, les entreprises éligibles sont identifiées au niveau individuel et le montant octroyé est déterminé à partir du montant effectivement versé par secteur. Ces dispositifs agissent comme des subventions et améliorent le résultat d‘exploitation des entreprises.

Le bilan financier de chaque entreprise est actualisé chaque trimestre. Une entreprise dont la trésorerie devient négative est supposée s’endetter pour couvrir son besoin de trésorerie, ce qui dégrade sa solvabilité. Une entreprise dont la dette est supérieure au montant de ses actifs est considérée comme insolvable. Le concept d’insolvabilité se distingue de celui de défaillance : une entreprise peut-être insolvable mais ne pas être en situation de cessation de paiement.

Sans choc économique, certaines entreprises seraient devenues malgré tout insolvables en raison d’une structure financière non viable : l’approche retenue ici consiste à comparer, à fin 2020, les caractéristiques – et notamment la distribution de productivité – des entreprises insolvables en raison de la crise à celles des entreprises qui seraient devenues insolvables même sans la crise (les entreprises de l’échantillon initialement insolvables étant exclues de l’analyse).

La méthode sera détaillée dans un Document de travail DG Trésor à paraître de Benjamin Hadjibeyli, Guillaume Roulleau et Arthur Bauer. Ce document technique présentera aussi un nouveau jeu de simulations dans lequel les chocs économiques seront appréciés au niveau de chaque entreprise et les recours effectifs aux différents dispositifs de soutien (fonds de solidarité, activité partielle, reports de cotisations sociales) seront également pris en compte au niveau individuel.

Lire aussi :

>> Tous les billets d’Agnès Bénassy-Quéré, chef économiste de la DG Trésor.